03/08/2018 - 11:00

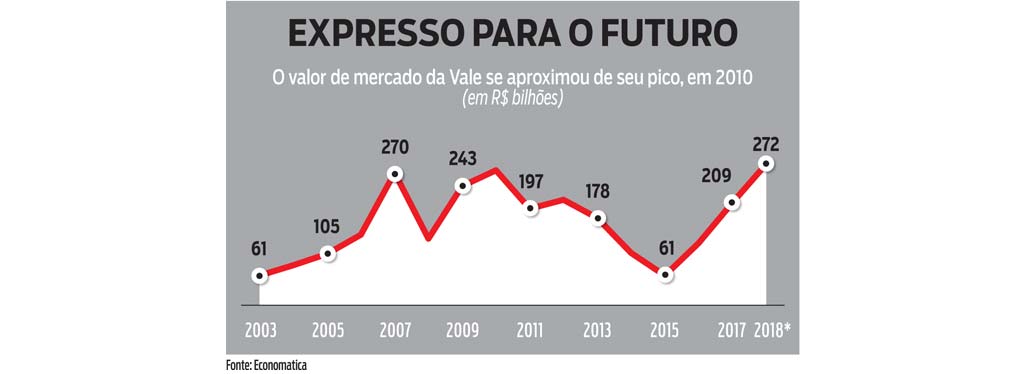

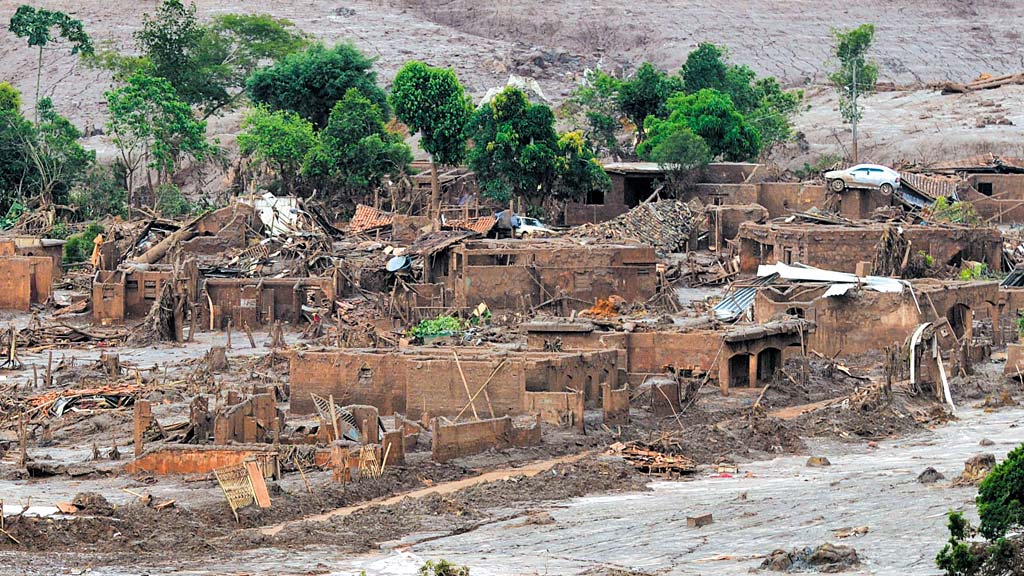

Em novembro de 2015, a Vale enfrentava uma “tempestade perfeita”. Os preços do minério de ferro, principal commodity produzida pela empresa, tinham despencado mais de 60% desde o início de 2014, e a mineradora acabava de se envolver em uma das maiores tragédias sócio-ambientais da história do Brasil. No dia 5 daquele mês, uma barragem da Samarco (joint venture controlada pela Vale e pela australiana BHP Billiton) rompeu, inundando de rejeitos minerais a região de Mariana (MG), causando a morte de 19 pessoas e sujando a imagem da maior produtora de minério de ferro do mundo. O cenário colocou a companhia, fundada em 1942 por Getúlio Vargas, em uma situação dramática: seu valor de mercado, por exemplo, caiu para R$ 61 bilhões – o mesmo patamar de 2002.

Três anos depois, o quadro é o oposto. As nuvens negras se dissiparam e a Vale vive, hoje, em um verdadeiro céu de brigadeiro. O setor passa por um bom momento, as cotações do minério de ferro se recuperaram e a empresa apresenta resultados recordes de produção e vendas. Quase nada parece capaz de abalar os bons ventos que sopram na mineradora. Pelo menos, na percepção de seu presidente, o paulistano Fabio Schvartsman. “O único risco para a Vale é o de a economia global virar de cabeça para baixo”, disse ele, esbanjando confiança, em conferência de resultados do 2º trimestre, realizada em 26 de julho. “Salvo isso, acreditamos que a nossa operação vai continuar produzindo boas notícias.”

O otimismo do executivo de 64 anos não é à toa. Desde que ele assumiu a presidência, em maio do ano passado, a Vale acumula motivos de sobra para comemorar. As ações da mineradora se valorizaram quase 30% neste ano – mais de 75% nos últimos doze meses –, e a empresa recuperou a classificação de grau de investimento pelas três principais agências de rating de risco do mundo, a última delas, a Moody’s, há menos de duas semanas. Para completar o quadro, a companhia registrou, no primeiro semestre, um faturamento de R$ 59 bilhões, 18% superior ao do mesmo período do ano passado, e teve uma produção nunca vista antes. Foram mais de 178 milhões de toneladas de minério de ferro extraídas de suas minas, o maior valor da história da mineradora para um primeiro semestre. A previsão para o consolidado deste ano é produzir 390 milhões de toneladas (veja quadro ao lado).

Os acionistas também parecem ter boas razões para celebrar. No dia 25 de julho, a mineradora anunciou que vai recomprar US$ 1 bilhão em ações, algo que não acontecia desde 2011, e remunerar os detentores de seus papéis com US$ 2 bilhões em dividendos, a serem pagos em setembro. “A recompra é um sinal muito positivo. Mostra que a empresa está confiante com os seus resultados futuros, principalmente sua geração de caixa”, afirma Sabrina Cassiano, analista da Coinvalores. Para os acionistas, essa recompra contribui também porque reduz o número de papéis em circulação, aumentando o lucro por ação.

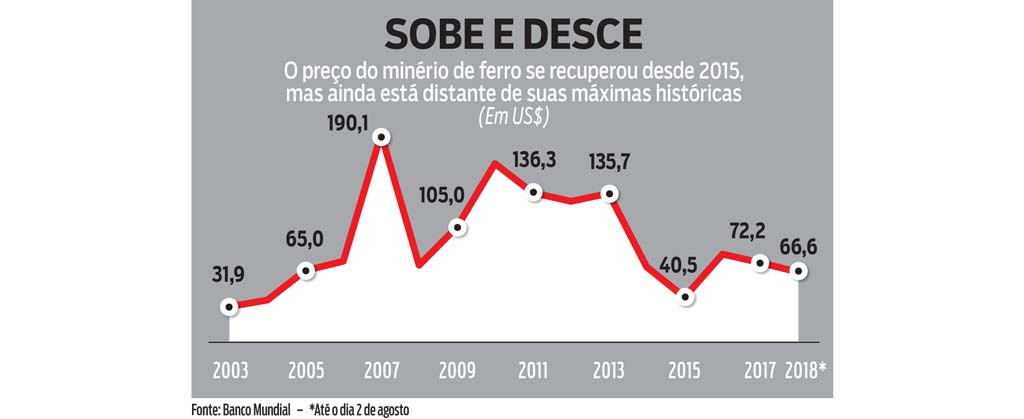

Desde o fim de 2015 até hoje, uma série de mudanças no cenário e na operação contribuiu para a virada da Vale. Além da recuperação do preço do minério de ferro, que passou de US$ 39 por tonelada para os atuais US$ 66, outro fator fundamental foi a entrada em funcionamento da mina S11D Eliezer Batista, maior projeto da história da Vale. Localizada no Pará, na região Norte do País, a operação é uma expansão do complexo de Carajás e começou a funcionar em dezembro de 2016. Até o momento, foram investidos cerca de US$ 6,4 bilhões no projeto. Quando estiver em pleno funcionamento, o que deve ocorrer em 2020, a previsão é a de que a mina adicione 90 milhões de toneladas à capacidade produtiva anual da Vale – ou cerca de 20% do total. No primeiro semestre, a S11D já foi responsável pela extração de mais de 26 milhões de toneladas.

A importância do projeto vai além do aumento no volume de produção. O grande benefício, na realidade, está na melhoria do mix de vendas, com a extração de um produto com uma qualidade muito superior, e a um custo baixo. Dos três sistemas de produção da Vale (Sudeste, Sul e Norte – que engloba Carajás e S11D), o Norte é onde a empresa têm o menor custo de produção, principalmente, por uma questão logística. Ali, foi construída uma grande infraestrutura ferroviária para o escoamento da produção no Terminal Marítimo de Ponta da Madeira, em São Luís (MA). Além disso, o minério extraído na região possui uma concentração de ferro muito acima da média. Enquanto o benchmark do setor, usado nas cotações da commodity, é de um teor de ferro de 62%, no minério da S11D esse valor é de 66,7%. “A entrada em operação da S11D ajudou em três aspectos: reduziu os investimentos; aumentou o volume, diluindo custos; e melhorou a qualidade do mix de produtos da Vale”, afirma Glauco Legat, analista-chefe da corretora Spinelli.

Com um minério com maior pureza, a empresa consegue um valor superior na venda, o chamado prêmio, além de garantir uma demanda mais constante e previsível pelo produto. No segundo trimestre deste ano, a diferença paga pelo minério de ferro com 65% de teor e o de 62%, foi em média, de US$ 20 por tonelada, segundo a empresa. Em outras palavras, enquanto o preço do minério normal girou em torno de US$ 65 por tonelada, o de melhor qualidade, produzido pela Vale ficou na ordem de US$ 85. Segundo Schvartsman, a estratégia garante que a empresa consiga manter um bom desempenho independentemente das condições de mercado, uma vez que existe hoje uma escassez dos minérios de alta qualidade e uma demanda grande por esse tipo de produto. “Os chineses, principalmente, estão mostrando grande interesse pelo minério brasileiro. Mesmo a Austrália ficando mais perto, eles preferem o produto do Brasil pela qualidade superior”, afirma Marcelo Ribeiro Tunes, diretor de assuntos minerários do Instituto Brasileiro de Mineração (Ibram).

Na Vale, os produtos premium, como os de Carajás e os blendados – que são uma mistura de minérios de diferentes tipos –, já representam 77% do total das vendas da empresa. E a intenção da mineradora é seguir investindo na diferenciação de seus produtos. “Nosso propósito não é volume, estamos trabalhando claramente para a maximização dos preços”, afirmou Schvartsman.

A QUEDA DA DÍVIDA Para analistas ouvidos pela DINHEIRO, outro aspecto fundamental da estratégia recente da Vale, e que ajuda a entender a valorização expressiva de suas ações, é o seu foco na redução do endividamento, que estava em patamares extremamente altos ao final de 2015. A decisão de diminuir a alavancagem foi tomada já na gestão de Murilo Ferreira, que presidiu a mineradora no período de 2011 até maio do ano passado. Ainda na época de Ferreira, a Vale começou a se desfazer de diversos ativos, em um processo que garantiu mais de US$ 10 bilhões ao caixa da empresa. Alguns exemplos foram a venda de sua área de fertilizantes – adquirida pela Mosaic por US$ 2,5 bilhões no fim de 2016 –, e de alguns navios de carga.

Foi quando Schvartsman assumiu a presidência, no entanto, que o processo começou a ganhar tração. No fim do ano passado, o executivo estipulou a meta de reduzir a dívida líquida da companhia para US$ 10 bilhões, até 2019. Na época, o endividamento estava em US$ 21 bilhões. O objetivo deve ser concluído antes do prazo. No segundo trimestre, o montante já caiu para US$ 11,5 bilhões, o que representa uma alavancagem de 0,7 vez a sua geração de caixa, um patamar extremamente saudável, na visão de analistas. “A Vale vem de um processo extremamente forte de desalavancagem. Em menos de três anos, a dívida passou de quase R$ 30 bilhões para os atuais R$ 11,5 bilhões”, afirma Karel Luketic, analista-chefe da XP Investimentos.

O forte endividamento da empresa teve origem no chamado superciclo das commodities, que ocorreu entre 2003 e 2012. No período, houve uma expansão da economia global e um crescimento também do preço das commodities. O minério de ferro atingiu cotações recordes, ultrapassando os US$ 200 por tonelada. A Vale, e a indústria mineral de um modo geral, investiu cifras elevadas no aumento da produção e em novos negócios, gerando um crescimento expressivo do endividamento. Roger Agnelli (1959-2016), que comandou a mineradora de 2001 a 2011, comprou, por exemplo, a concorrente canadense Inco por US$ 13 bilhões e a Fosfertil, de fertilizantes, por outros US$ 3,6 bilhões.

A entrada de Schvartsman na presidência deu início a uma nova fase da empresa, com uma visão de maior austeridade no negócio e um objetivo claro de arrumar a casa. O executivo ingressou na Vale após presidir por mais de seis anos a Klabin, uma das maiores produtoras de papel e celulose. “Ele fez uma administração de muito sucesso na Klabin e já entrou na Vale com um foco grande em eficiência operacional e na gestão financeira da empresa”, afirma Fabio Padovani, sócio da consultoria de gestão de negócios Signium.

O executivo ingressou na mineradora também com a missão de colocar em marcha uma grande reorganização societária, com a extinção da Valepar, holding que controlava a Vale desde sua privatização em 1997. Para isso, a empresa migrou para o Novo Mercado, segmento da B3 que exige um grau maior de governança corporativa, e que demanda um controle pulverizado da empresa. O passo foi dado no final do ano passado, quando a Vale converteu também todas as suas ações preferenciais em ordinárias (com direito a voto). A mudança foi muito bem vista por diminuir o risco de ingerência política na Vale, que mesmo após 20 anos de sua privatização sofria com pressões do governo federal – parte da desconfiança do mercado financeiro com o ex-CEO Murilo Ferreira vinha de sua indicação pela ex-presidente Dilma Rousseff.

A Valepar, que controlava a empresa até então, detinha cerca de 53% do capital. A holding era composta pelo BNDESPar, Bradespar, pela mineradora Mitsui e pelos principais fundos de pensão das estatais (Previ, Funcef, Petros e Funcesp, que estavam reunidos na Litel). Com a mudança societária, a Valepar deixou de existir e os fundos passaram a ter participação direta na Vale. Mas, ainda existe uma disputa judicial sobre o tema. A Elétron, fundo de investimento do empresário de Daniel Dantas, obteve uma decisão favorável sobre uma disputa de dez anos contra a Bradespar e a Litel. A Elétron alega não ter conseguido exercer uma opção de compra de 37.5 milhões de ações da Valepar e cobra suas antigas sócias pelos prejuízos. Em 25 de julho, uma juíza da 5a Vara Empresarial do Rio de Janeiro homologou um laudo pericial que fixa a indenização em R$ 4 bilhões. A Bradespar e a Litel contestam o laudo em razão de “uma série de incorreções”. A disputa segue no Tribunal de Justiça do Rio de Janeiro.

Esse questionamento da Elétron não vai alterar a composição acionária. Os fundos de pensão e o BNDES continuam com participação relevante. A grande mudança, após a migração, é que eles não ficaram mais obrigados a atuar em bloco, diluindo a influência do governo nos rumos da empresa. Além das melhoras do balanço e do cenário do setor, essa mudança foi um dos fatores determinantes para a expansão expressiva das ações da Vale ao longo dos últimos meses. “Isso fez os papéis destravarem”, afirma Sabrina, da Coinvalores. “A entrada no novo mercado diminuiu muito o risco de interferência política, que era um grande receio do mercado.” Além disso, a conversão das ações preferenciais em ordinárias deu uma maior segurança para os investidores estrangeiros, uma vez que na maior parte dos países existe apenas uma classe de ação.

OS RISCOS Os resultados da Vale são extremamente correlacionados com os preços do minério de ferro. Quando o valor da commodity sobe, as vendas e o lucro da mineradora também aumentam. Já quando há uma queda nos preços, os resultados são impactados negativamente. A variação das cotações do minério nos próximos meses, portanto, serão fundamentais para a continuidade do bom desempenho da companhia. Entre os analistas ouvidos pela DINHEIRO, há uma disparidade de opiniões a respeito das perspectivas futuras para o preço da commodity. Enquanto alguns acreditam que os valores devem se manter ancorados no patamar atual, de US$ 65 por tonelada – pelo menos no curto prazo –, outros enxergam uma perspectiva de queda. “A cotação atual não é sustentável”, afirma Sabrina, da Coinvalores. “Nossa expectativa é que os preços do minério de ferro recuem um pouco até o fim do ano.”

O risco mais relevante hoje para a manutenção do cenário positivo do setor de mineração e, portanto, da Vale, é a guerra comercial entre os Estados Unidos e a China. O país asiático é hoje o principal comprador do minério de ferro da mineradora brasileira, respondendo por 42% das vendas (veja quadro “A corrida do minério”). O acirramento das disputas entre as duas nações, com a imposição de novas tarifas, poderia impactar o crescimento da China, sua produção de aço e, conseqüentemente, a sua demanda pela commodity – afetando indiretamente os resultados da Vale. O gigante asiático já começa a sentir alguns impactos das tarifas impostas pelo governo americano.

Dados do país referentes a julho mostraram um enfraquecimento da atividade econômica, que foi creditada pelo governo chinês “à mudanças óbvias no ambiente externo”, segundo reportagem do Dow Jones Newswires. As perspectivas também não são animadoras. No dia 1o de julho, o presidente do EUA, Donald Trump, ameaçou impor uma tarifa de 25% sobre mais US$ 200 bilhões em importações chinesas. Com a intensificação da guerra comercial, as principais bolsas asiáticas abriram o pregão do dia 2 de julho com quedas acentuadas. Além do cenário externo, a Vale enfrenta ainda uma incerteza em relação ao desastre de Mariana. As reparações dos danos ainda não foram concluídas e a mina de Samarco segue fechada (leia mais ao final da reportagem).

Outra questão crítica da empresa, na visão de especialistas, é a sua falta de diversificação. Diferente de alguns de seus principais concorrentes, como as australianas BHP e Rio Tinto, a grande maioria da produção da Vale (mais de 80%) é concentrada em apenas um produto, o minério de ferro. “Muitos dos concorrentes da Vale têm outras linhas de produtos, como petróleo, maiores minas de carvão, alumínio e cobre”, afirma John Tumazos, fundador da casa de análise americana focada em commodities Very Independent Research. Na prática, isso deixa a empresa extremamente exposta a apenas um mercado, aumentando os riscos. “A diversificação ajuda, porque em alguns momentos uma commodity está indo bem e outra mal”, diz Legat, da Spinelli.

Daqui para frente, a Vale pretende seguir investindo na melhoria da qualidade do produto, na remuneração dos acionistas, e em um crescimento orgânico, por exemplo, no segmento de cobre. A empresa não descarta, entretanto, aquisições. “Na medida que apareçam oportunidades, com alto retorno para a companhia, nós faremos”, disse Schvartsman. Em relação aos pontos de incerteza como a guerra comercial, a confiança do executivo parece inabalável. “Seria preciso de um cataclisma para mudar o cenário positivo da Vale.” Resta saber, se as previsões de Schvartsman vão de fato se concretizar ou se o ciclo virtuoso da Vale terá uma data para chegar ao fim.

A tragédia ainda está viva

As marcas da maior tragédia sócio-ambiental do Brasil, que matou 19 pessoas e causou um prejuízo incalculável ao meio-ambiente, ainda estão presentes na região mineira de Mariana. Desde que a barragem do fundão da Samarco, uma joint venture entre a brasileira Vale e a australiana BHP Billiton, se rompeu, em 5 de novembro de 2015, os avanços para a resolução dos problemas corre devagar. Quase três anos depois, as discussões sobre as reparações dos danos causados seguem como um fantasma sobre as empresas controladoras. Em 25 de junho, após meses de discussão, Vale e BHP firmaram um novo acordo com o Ministério Público Federal (MPF), em uma repactuação dos 42 programas previstos no Termo de Transação e Ajustamento de Conduta (TTAC), assinado em março de 2016.

Na prática, esse documento extingue a ação civil pública de R$ 20 bilhões movida pela União e Estados contra as mineradoras e suspendeu, por dois anos, a outra ação judicial, movida pelo MPF, no valor de R$ 155 bilhões. Há, desta vez, uma garantia judicial fixada no valor de R$ 2,2 bilhões, o que, do ponto de vista das empresas, trouxe maior segurança jurídica. Em contrapartida, estabeleceu mudanças no programa de reparação, dando maior participação das comunidades atingidas nas decisões da Fundação Renova, entidade criada por Vale e BHP para cuidar das reparações. A Fundação Renova já desembolsou R$ 4 bilhões em ações de reparação e, até o fim deste ano, a previsão é que mais R$ 1,3 bilhão seja destinado ao programa. A Samarco continua fechada e não há previsão para que volte a operar. De acordo com Fabio Schvarstman, CEO da Vale, há um plano de negócio sendo montado para avaliar de forma concreta quando a Samarco poderá retomar a sua produção.