05/07/2018 - 19:00

Mergulhada numa tormenta econômica, a Turquia viveu, no fim de junho, dias de tensão no pleito que elegeu o presidente Recep Tayyip Erdogan para um mais um mandato de cinco anos. Ao menos quatro mortes foram contabilizadas por entidades de direitos humanos. Figura controversa, no poder desde 2003, Erdogan já viveu dias mais duros na política, mas terá pela frente seu maior desafio no campo econômico ao longo da nova gestão: estancar os efeitos da recente fuga de investidores, o derretimento da moeda local, a lira, e o risco de um potencial calote da dívida. Ao lado da Argentina, o país virou o símbolo da fragilidade das economias emergentes em meio à nova onda de volatilidade global. Os efeitos se espalham por todo o grupo das nações menos maduras e são sentidos de formas diversas de acordo com as blindagens construídas ao longo dos últimos anos.

Além dos dois países, a lista inclui o Brasil e emergentes como a Índia, a África do Sul e a Rússia. A principal origem da turbulência é a maior economia do mundo. Em ritmo forte de crescimento e com baixo desemprego, os Estados Unidos se preparam para uma aceleração da alta nos juros. A expectativa é que o Fed, banco central americano, eleve as taxas em mais três vezes até o fim do ano, de 1,75% a 2% atualmente (nos EUA não é designado um único valor), para até 2,75%. Como os títulos da dívida americana são considerados os mais seguros do mundo, qualquer elevação é suficiente para atrair investidores e deflagrar uma corrida de volta ao país de Donald Trump. Reduz-se, assim, a liquidez que estava disponível e que ajudou a estimular economias por todo o mundo. Aos emergentes, a consequência é uma depreciação das moedas locais, com efeitos negativos na dívida externa, nos juros, na inflação e no crescimento.

Enquanto os juros americanos não subiam, o mundo caminhava praticamente em sintonia, com aceleração do PIB em praticamente todos os países. Agora, a situação é de descompasso. “A gente vive um momento peculiar, com uma dessincronização da economia global”, afirma Lívio Ribeiro, economista da Fundação Getulio Vargas (FGV). “A economia americana continua crescendo e o resto mostra sinais de desaceleração.” A Turquia é particularmente emblemática, pois as condições internas acentuam a volatilidade externa. O país registra os chamados déficits gêmeos, nas contas públicas do governo, de -1,5% do PIB, e nas transações com o exterior, em quase -6% do PIB. Esse último é o mais alarmante porque indica um risco de calote, diante de um movimento mais brusco de saída de investidores. Em geral, os economistas consideram que o nível de déficit externo ideal para evitar problemas maiores é inferior a 3% do PIB. A fragilidade é fruto de empréstimos obtidos recentemente para financiar estímulos voltados à economia nos últimos anos.

A lira turca foi uma das moedas que mais se desvalorizam desde o início do ano. O tombo foi de pouco mais de 20% no período. Para frear esse movimento e a fuga de recursos, os juros foram elevados de 8%, em janeiro, para os 16,25% atuais. Ainda assim, o risco de que o governo tenha de recorrer ao auxílio do Fundo Monetário Internacional (FMI) não está descartado e a inflação chegou a 15,39% no acumulado o ano, uma vez que boa parte dos bens consumidos internamente é importada. Com maioria mulçumana e vizinho de nações como a Síria e o Iraque, o país também passou a ser fruto de desconfiança pela situação política. Erdogan é visto por muitos como um ditador, disposto a intervir fortemente na economia. Ele promoveu uma mudança constitucional que extinguiu o cargo de primeiro-ministro e aumentou os poderes dos próximos presidentes, além de ter antecipado as eleições em mais de um ano, para evitar o contágio da situação econômica no pleito.

Além dos juros americanos e a redução da liquidez global, a alta do petróleo contribui para aprofundar os problemas na maior parte dos emergentes, ao aumentar a inflação e o rombo com o exterior. Depois de cair para próximo de US$ 30, em 2016, o barril voltou a rondar a casa dos US$ 80 neste ano. “A Turquia é uma grande importadora líquida de petróleo. Com isso, o déficit de conta corrente deles naturalmente piora”, diz Ribeiro. No bojo das incertezas, entra ainda um fator adicional recente que também tem origem nos Estados Unidos. As consequências das barreiras comerciais levantadas pelo presidente Trump são cada vez mais evidentes e restringem mercados de quaisquer produtos exportados, além de gerar uma desconfiança global.

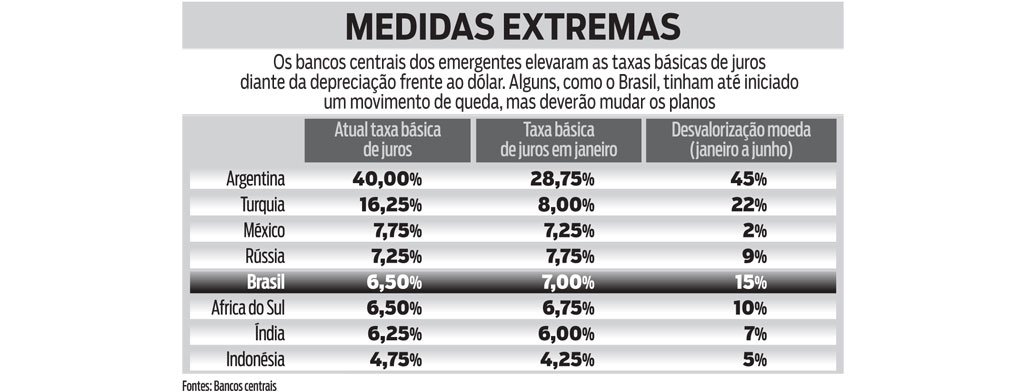

Na América Latina, a Argentina, liderada por Mauricio Macri, é a maior vítima do maremoto global. Recém-reintegrada aos mercado financeiros mundiais, após mais de uma década isolada por causa do calote de 2001, o país fez uma onda de captações em dólar em meio ao período de liquidez disponível. Agora, porém, se vê diante de maior exposição. Há ainda uma forte dependência das importações para itens básicos de consumo. “Os países que tiveram maior queda na moeda foram aqueles que o mercado identificou como sendo mais vulneráveis, com grande déficit em conta corrente e um baixo nível de reservas internacionais”, afirma Desmond Lachman, economista do think tank americano American Enterprise Institute (AEI) e ex-vice diretor de Políticas de Desenvolvimento do FMI. O peso argentino depreciou 45% desde janeiro e a resposta do banco central local foi elevar os juros de 28,75% para 40%, o maior nível do mundo (confira as principais taxas na tabela ao final da reportagem).

Enquanto na Turquia os cerca de US$ 100 bilhões de reservas internacionais ajudam a afastar a necessidade de um auxílio do fundo, o governo Macri, que acumula US$ 60 bilhões em reservas, decidiu pedir socorro antecipadamente. O empréstimo emergencial de US$ 50 bilhões ajuda a acalmar os investidores ao mesmo tempo em que desperta velhas feridas internas, com os argentinos traumatizados pelas duras políticas de austeridades impostas pelo FMI no início dos anos 2000.

Pelo mundo, os juros mostram como os emergentes vem sendo afetados de maneira diversa. Na Índia e na Indonésia, as taxas voltaram a subir, enquanto na África do Sul e Rússia foi necessário interromper o movimento prévio de queda recente. No México, a eleição de Andrés Manuel López Obrador, um esquerdista que propõe aprofundar as intervenções na economia, aumentou as dúvidas quanto ao futuro do país. Em meio às incertezas, o banco central mexicano elevou os juros para 7,75% ao ano (leia mais aqui).

SOLIDEZ No passado, seria natural elencar o Brasil no grupo dos mais fragilizados. Na década de 1980, crises externas costumavam colocar a economia no país da lona. Chegaram até a forçar a moratória e anos de baixo crescimento. Agora, a inflação está abaixo da meta, o déficit externo é inferior a 1%, somente 3% da dívida brasileira estão indexadas em moeda estrangeira – em 2002, esse valor era de mais de 20% – e o País possui um colchão mais do que suficiente de reservas internacionais. “O Brasil aprendeu com os erros do passado”, afirma Luciano Rostagno, estrategista-chefe para a América Latina do Banco Mizuho do Brasil. “A crise no Brasil ajudou as nossas exportações e as nossas reservas internacionais agora são de US$ 380 bilhões. Isso dá garantia ao mercado internacional.” Isso não significa, porém, um isolamento completo das condições adversas. O real acumula uma desvalorização de 15% desde janeiro. E, diante do cenário externo desafiador, o Banco Central decidiu interromper o corte nos juros básicos antes do previsto, surpreendendo o mercado ao mantê-lo em 6,5%.

O quadro da economia americana sugere um período de tormenta prolongado adiante. A indicação é de que a volatilidade veio para ficar e que os emergentes devem manter o estado de alerta. “As condições financeiras na maioria dos emergentes de fato não pioraram tanto quanto na Argentina e na Turquia”, diz William Jackson, economista sênior para mercados emergentes da consultoria britânica Capital Economics. “Os ventos indicam, porém, mais dificuldades à frente.” Para o Brasil, há no momento um alerta adicional. O calendário eleitoral sugere aumento histórico de incertezas, movimento que ganhou força neste ano com o risco de vitória de populistas. “Os países podem se tornar menos vulneráveis, resolvendo problemas como diminuição de dívida pública”, afirma Lachman do AEI. “No Brasil, não vejo como isso será possível antes do próximo pleito.”