10/05/2022 - 12:38

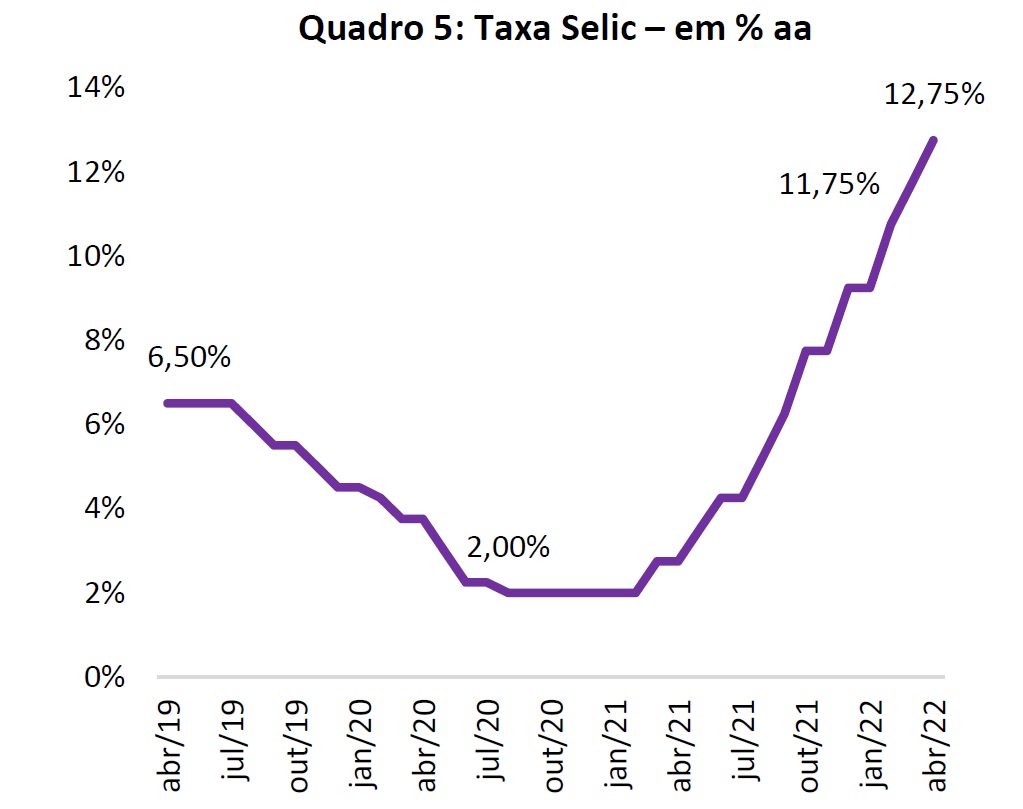

Na semana passada o Copom elevou a taxa básica de juros do Brasil, a Selic, a 12,75%, maior valor em 5 anos. De olho nos dados inflacionários, que não desaceleram muito em função da guerra na Ucrânia e dos problemas na cadeia de suprimentos ainda sofrendo com a Covid-19, o Banco Central apontou na Ata divulgada nesta terça-feira (10) que teme por uma desaceleração econômica e vai promover mais um ajuste significativo nos indicadores.

A Selic vive um rali iniciado há um ano, quando saiu do patamar de 2% em março de 2021 para os atuais 12,75%. A tentativa do BC com o aperto monetário é controlar a inflação – o IPCA-15 fechou abril em 1,73%, maior registro para o mês desde 1995, e a inflação está acumulada em 12,03% nos últimos 12 meses, maior registro desde 2003 –, porém o efeito dessa política ainda está longe de se concretizar no bolso do consumidor.

+ Comunicado veio um pouco mais duro, diz Megale sobre decisão do Copom

Juros altos

Na prática, os juros em alta dificultam o acesso aos empréstimos, financiamentos e ao crédito, bem como encarece o parcelamento da fatura do cartão de crédito, por exemplo. Ou seja, o dinheiro fica mais caro porque o BC está controlando a sua circulação. E com uma inflação pressionando o seu bolso ao mesmo tempo, o poder de compra cai, forçando uma diminuição na demanda. É um mecanismo clássico (nem sempre eficiente) para tentar segurar a inflação.

“Isso faz com que as famílias diminuam o consumo, o que por sua vez tende a reduzir a demanda por bens e serviços na economia. Essas mudanças na taxa Selic nada mais são do que um mecanismo que o Banco Central usa para transmitir uma mudança no comportamento econômico”, disse Letícia Puttini, assessora de investimentos na iHUB Investimentos e embaixadora da XP.

Agentes econômicos como a Federação das Indústrias de Minas Gerais (FIEMG) e a Associação Brasileira da Indústria Têxtil e de Confecção (Abit) já reclamam da política contracionista adotada pelo Banco Central, seguida neste mês pelos Estados Unidos e pelos principais países da União Europeia. A leitura é de que as famílias estão endividadas, com o poder de compra afetado e o consumo andando de lado.

Por outro lado, investidores em renda fixa celebram como nunca a Selic pagando acima da inflação.

O que esperar para os juros nos próximos meses?

Economista e especialista em alocação de investimentos da Warren, Carlos Macedo lembra que os setores Indústria, Varejo e Serviços são os grandes prejudicados nessa guerra inflacionária que atinge o mundo inteiro.

A Indústria lida com a falta de suprimentos e uma longa crise na produção de bens, além de lidar com problemas na distribuição por conta do preço dos combustíveis, enquanto o Varejo sofre com a queda no tíquete médio das compras e o setor de Serviços lida com a ressaca da injeção de dinheiro promovida pelos auxílios na pandemia, em boa parte encerrados neste momento.

“O Banco Central quer reduzir um pouco a demanda para desacelerar a inflação prospectiva, porque através da estabilidade de preços é que a gente vai ter uma recuperação econômica um pouco sólida”, explica Macedo.

Nesse sentido, a Ata da última reunião do Copom sinaliza, de acordo com o economista, que o BC está atento ao desgaste promovido na economia brasileira e vai testar as implicações desses apertos. Esperava-se que a alta dos juros passada seria a última promovida pelo órgão, no entanto o próprio Copom já disse que será necessário subir mais um pouco na próxima reunião de junho.

“Dados os novos choques, tanto com a Covid na China e o conflito geopolítico que aconteceu na Rússia e na Ucrânia, o Banco Central falou ‘vou estender um pouquinho mais o ciclo da política monetária, já que tiveram esses novos choques, mas vou estar atento aos próprios indicadores para ver se o que eu já subi é suficiente’”, completou.