05/05/2020 - 13:01

Brasileiros que já chegaram a uma certa idade sabem que o dinheiro pode, sim, virar pó. Só nos últimos quarenta anos, acompanhamos o nascimento e a morte do Cruzeiro, Cruzado, Cruzado Novo, Cruzeiro (de novo) e Cruzeiro Real. E, antes delas, várias outras destruíram as economias de gerações.

Como já falamos aqui no blog, a moeda, numa definição simples, tem três funções básicas: 1) ser um meio de troca; 2) ser uma unidade de conta e 3) ser uma reserva de valor. Se perder qualquer uma dessas três características deixa de ser moeda – e vira somente um pedaço de papel pintado.

Quando existe muita oferta de um determinado produto, o preço dele tende a cair. Também é assim com as moedas: muita oferta faz com que elas percam valor. Se a perda é muito grande, ela deixa de ser uma reserva de valor. A recente injeção de estímulos de natureza fiscal e monetária nas economias globais nada mais é do que um aumento sem precedentes, em volume e velocidade, da oferta de moeda. Isso tem, portanto, trazido à tona a seguinte discussão: as moedas, como as conhecemos hoje, vão virar pó?

Em uma ‘live’ há duas semanas na internet, Luis Stuhlberger, o respeitado gestor do fundo Verde, fez a seguinte reflexão: “Nos últimos 2000 anos houve 22 momentos em que o dinheiro virou pó. Já estamos há 120 anos sem ver esse fenômeno – com exceção do Japão e da Alemanha, por causa da Segunda Guerra Mundial.” Ele segue o raciocínio dizendo que, nesse pano de fundo, ativos como bens imóveis e ações são melhores alternativas de investimento no longo prazo. Cita também o ouro e a criptomoeda Bitcoin.

Os livros texto de economia são claros em associar a superemissão de dívida e papel-moeda à perda de valor, mas a perspectiva histórica que Stuhlberger traz para essa discussão é, a meu ver, extremamente relevante. No livro Fiat Paper Money: The History and Evolution of our Currency (em tradução livre, “Moeda Fiduciária: a História e Evolução da Nossa Moeda”), Ralph T. Foster ilustra a fala de Stuhlberger com uma pesquisa minuciosa. Segundo o livro, as experiências com moedas fiduciárias desde a China dos imperadores até os tempos atuais seguem sempre o mesmo roteiro geral: começam atreladas a algum tipo de lastro (em geral, metais como ouro, prata ou cobre) e, aos poucos, vão perdendo essa relação quando os governos percebem que novas emissões de moeda trazem um ‘boom’ econômico importante. Isso leva à superemissão de moeda e a uma consequente perda de valor – o que continua até as moedas virarem pó. Ciclo após ciclo, mais curtos ou mais compridos, a história se repete.

Por que não se repetiria agora? Desde que a paridade estabelecida entre o ouro e o dólar (e, por sua vez, a relação entre o dólar e as outras moedas) pelo sistema de Bretton Woods foi oficialmente quebrada em 1971, as moedas mundiais se tornaram exclusivamente fiduciárias. E as superemissões de moeda recentes trazem o pano de fundo necessário para a trajetória com destino ao pó.

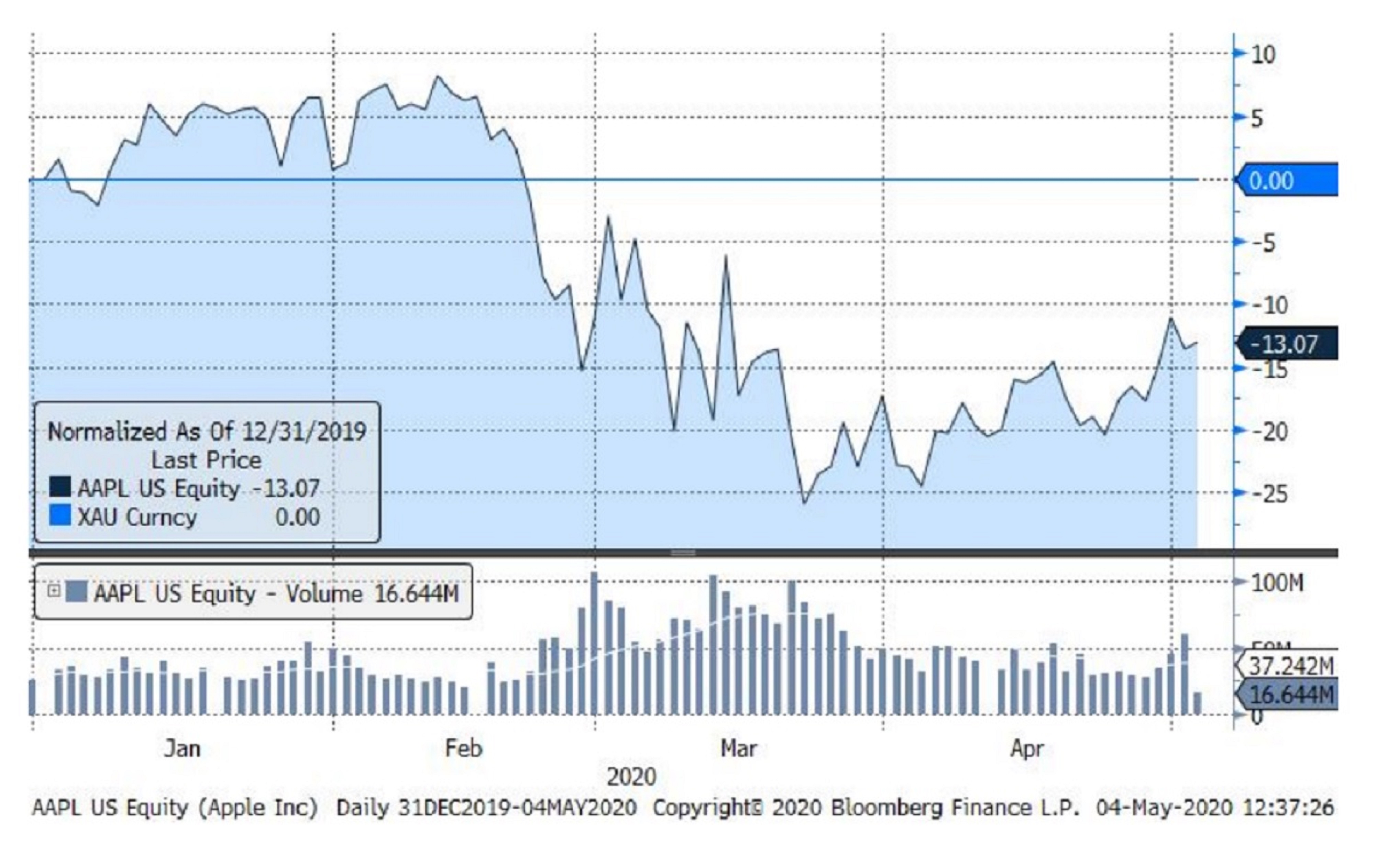

Acredito que parte da explicação da exuberante recuperação do mercado acionário americano depois do crash de março deste ano está relacionada à perda de valor da moeda. A Apple, por exemplo, negocia ao mesmo patamar de preços de dezembro do ano passado. Considerando o tamanho da incerteza sobre o futuro, isso não parece ser razoável. A própria empresa ressalta os riscos que corre no seu relatório 10-Q divulgado no último dia 30 de abril: ”A pandemia da Covid-19 continuou a impactar adversamente a demanda por certos produtos e serviços da companhia durante o mês de abril de 2020. A completa extensão do impacto (…) é incerta e dependerá de muitos fatores fora do controle da companhia (…) Impactos futuros podem incluir efeitos materiais e adversos na demanda por produtos e serviços da companhia, sua cadeia de suprimentos e distribuição, sua habilidade de executar seus planos estratégicos e sua rentabilidade e estrutura de custos.” Ufa.

Se os riscos são tão grandes assim, por que o preço da ação opera ao mesmo nível do final do ano passado? O gráfico abaixo mostra um quadro um pouco diferente. Ele representa a evolução do preço da ação da Apple expresso em ouro, e não em dólares, do final de 2019 até agora. Em ouro, a ação da Apple teve uma performance negativa de 13% em 2020. Em bitcoin, a ação da companhia desvalorizou 23%.

Parece que o mercado está, de alguma maneira, colocando no preço das ações a perda de valor do dólar. Se vai virar pó ou não, é muito cedo para dizer. Parece, no entanto, que as condições necessárias estão presentes. E se tem gente como o Stuhlberger falando isso, é melhor prestar atenção.

Essa superemissão de moedas em escala global está trazendo aquela sensação dos anos 1980 no Brasil, quando o ativo de mais risco era a própria moeda: ela perdia valor todos os dias. Ações, imóveis, ouro (e até a bitcoin, se existisse) eram menos arriscados do que uma nota de Cruzado Novo na mão.

‘Cash is king’, sem dúvida. Porém, no longo prazo, todo rei perde a sua majestade. E quando isso acontece, as consequências são trágicas. É preciso estar atento.