15/11/2019 - 8:00

Duzentos bilhões de dólares. Esse é o tamanho do caixa e equivalentes reportados pela Apple no seu último relatório trimestral. Para relativizar, o maior hedge-fund americano, o famoso Bridgewater, tem US$ 160 bilhões em ativos sob gestão. O fundo benchmark de renda fixa da Vanguard, uma das maiores gestoras de fundos dos Estados Unidos, tem cerca de US$ 260 bilhões. E olha que eles só fazem isso. A Apple faz de tudo, menos isso.

Segundo a empresa, os investimentos estão concentrados em títulos públicos americanos, debentures corporativas, commercial paper e CDB de bancos. Na minha visão, esse dinheiro deveria estar no bolso dos acionistas. E esse é um dos motivos pelos quais, apesar da estratosférica valorização do papel da Apple em 2019, acho que o investimento ainda vale a pena.

Não que a empresa não esteja devolvendo dinheiro aos acionistas, pelo contrário. A Apple pagou em dividendos, somente no ano fiscal de 2019, US$ 14 bilhões, o equivalente a 25% do seu lucro. Fora os programas de recompra de ações, que no ano totalizaram US$ 67 bilhões.

A Apple está deixando de ser somente uma empresa de hardware, para ser uma empresa de hardware e serviços. E os serviços só crescem. No último trimestre, divulgado no final de outubro, a empresa entregou crescimento de 18% na receita desse segmento, de US$ 1 bilhão a mais em relação ao trimestre anterior. Serviços já representam quase 20% da base de receitas da companhia e, mais importante, cerca de 30% da margem bruta.

E por que isso é importante? Porque a margem do segmento de serviços é de 64%, o dobro da margem bruta dos outros produtos.

No ano passado, a empresa deixou de divulgar o número de iPhones vendidos. Na época, isso causou furor enorme entre os investidores, pois a maioria dos analistas baseava sua modelagem nesse indicador. Além disso, esse anúncio veio acompanhado da notícia de que o número de iPhones vendidos naquele trimestre havia sido menor do que o esperado. Os executivos foram acusados de falta de transparência, de querer esconder a potencial queda futura e crescente na venda de iPhones. Com efeito, no momento do anúncio, o preço das ações caiu mais de 7% no after-market.

Na verdade, os executivos estavam sinalizando que esse indicador deixaria de ter a importância que teve no passado. Modelar a geração de receitas da Apple olhando principalmente para o número de iPhones vendidos deixava de lado a importância cada vez maior de serviços como Apple Care, Music, Cloud Services, Pay e App Store Search Ad Business. E, além desses, muitos outros serviços foram lançados em 2019, como Apple Card, Arcade e TV+.

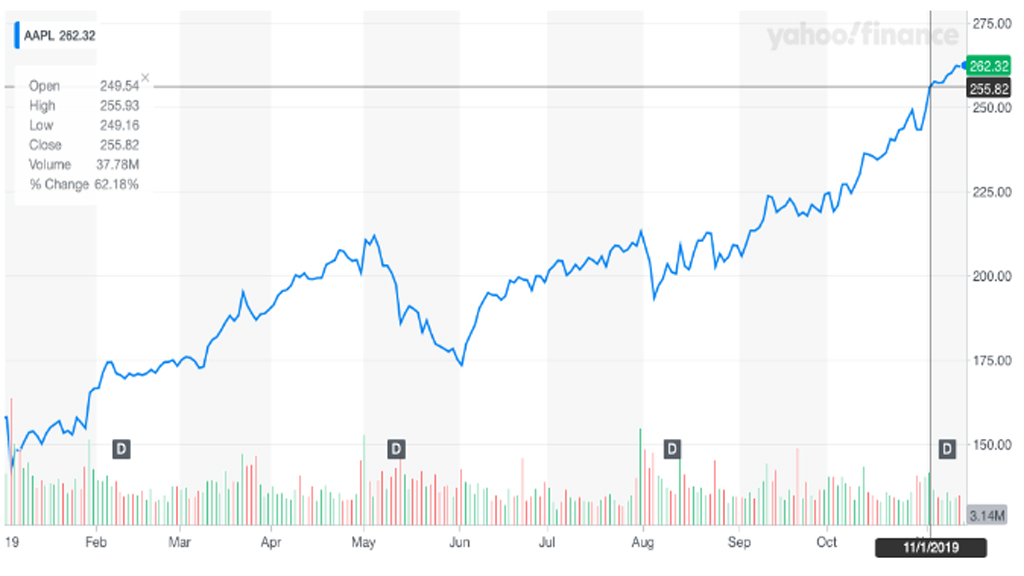

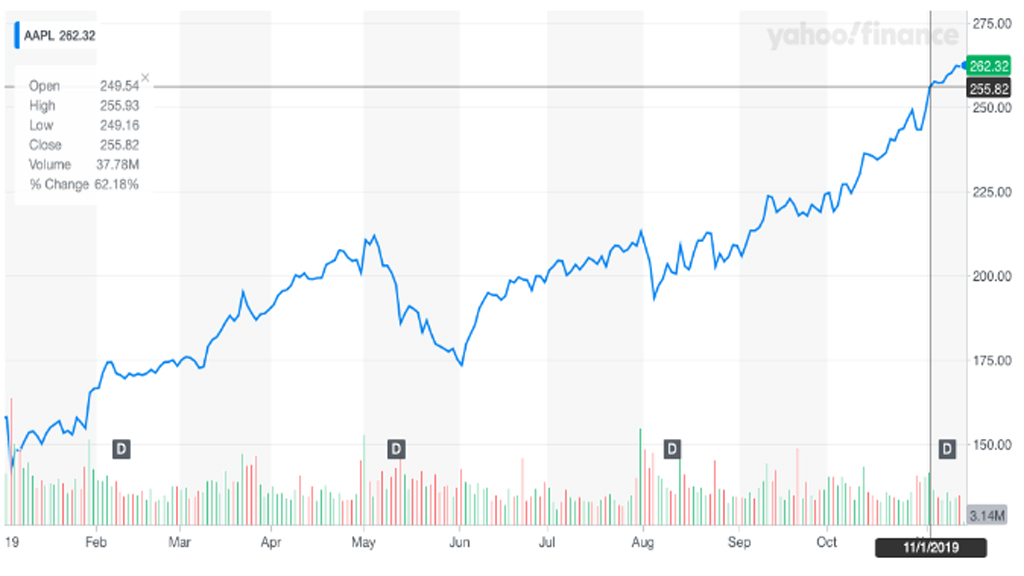

O mercado vem percebendo a transformação que a companhia está executando, e acredito que boa parte da valorização do preço das ações durante 2019 venha dessa percepção. Entretanto, ainda há algo a mais: a pilha de dinheiro. Agregar serviços com margens maiores às vendas de hardware e wearables só fará com que essa pilha aumente. Considerando ainda que os serviços possuem um alto grau de aderência do consumidor, a velocidade de crescimento da receita parece que vai aumentar para bem além da velocidade de crescimento de investimentos com pesquisa e desenvolvimento.

Claro que, como uma empresa inovadora num ambiente competitivo, a Apple precisa manter um caixa importante para se defender de potenciais ameaças. Mesmo considerando isso, vejo como bastante provável que a Apple aumente seus dividendos. O dividend yield da empresa hoje é de 1.17%, bastante baixo se considerarmos o caixa existente, seu potencial crescimento e o ambiente global das taxas de juros. A Apple não deveria ter um fundo de renda fixa dentro da empresa, mas sim distribuir esse dinheiro aos acionistas.

Por isso, ainda acho que vale a pena estar investido. Depois da valorização deste ano, claro que essa proposta é um pouco mais arriscada do que era no início de 2019. Mas, para quem já teve ganhos de 66% no papel somente neste ano, vale a espera… e o risco.