07/06/2019 - 11:00

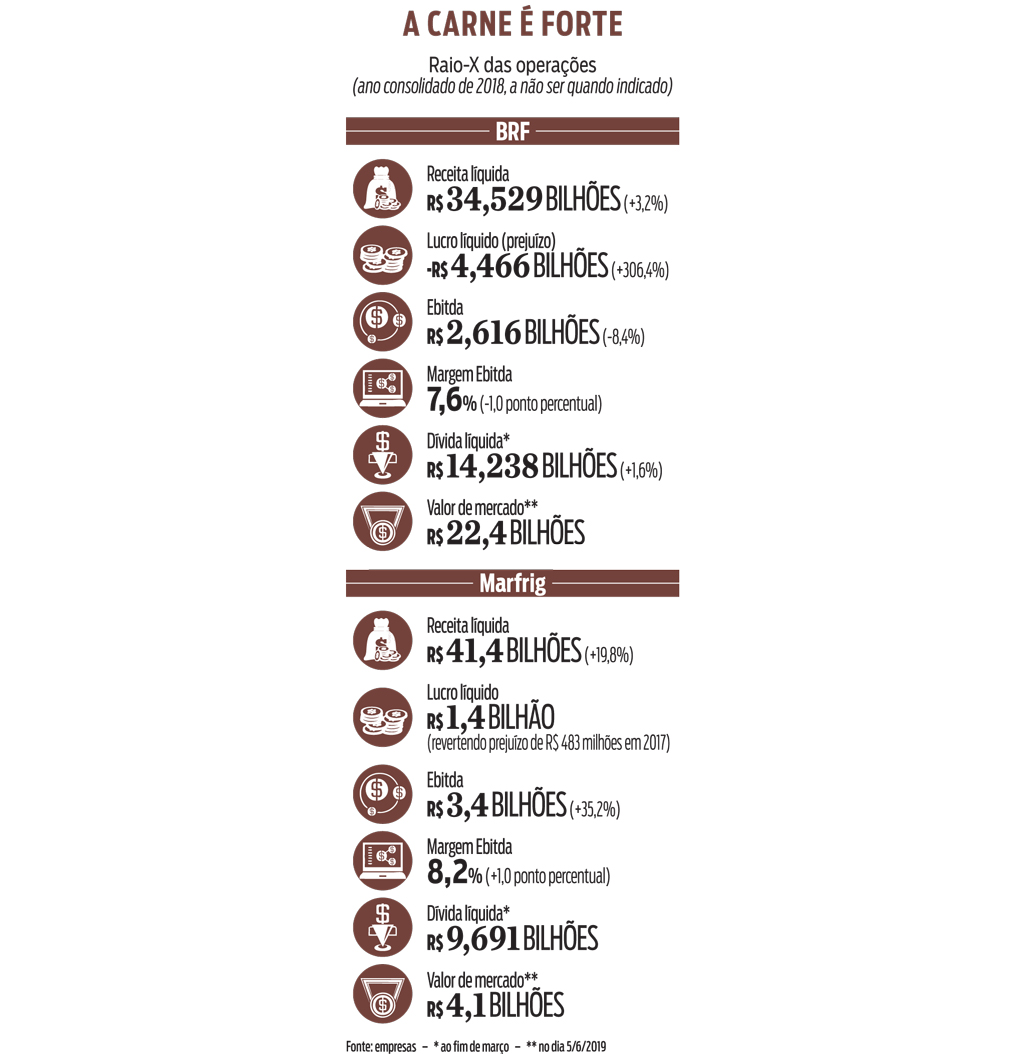

Durante toda a semana, os principais acionistas e executivos dos frigoríficos Brasil Foods (BRF) e Marfrig Global Foods — duas das maiores produtoras de proteína animal do mundo — fizeram uma série de reuniões a portas fechadas para acertar os detalhes de uma possível fusão. A união, que tem prazo de 90 dias para ser concluída ou descartada, criará uma gigante com faturamento de R$ 80 bilhões e valor de mercado de R$ 26,5 bilhões. Ela será a quarta maior empresa de carne do planeta, atrás apenas da compatriota JBS, da americana Tyson Foods e da chinesa Smithfield.

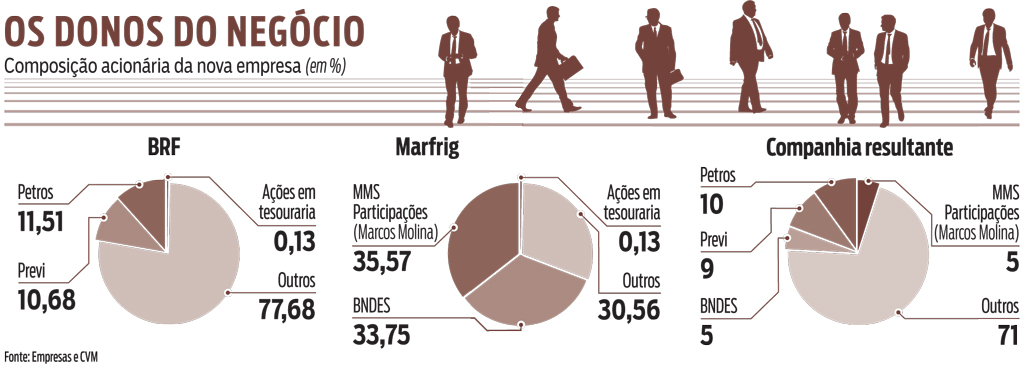

Em comunicado oficial, a BRF, dona das marcas Sadia e Perdigão, admitiu que as partes estão aprofundando os estudos para definir os termos de um acordo final e reafirmou que a nova empresa, ainda sem nome, estará entre as líderes do setor no Brasil, Estados Unidos, América Latina, Oriente Médio e Ásia. “Os termos preliminares da operação não preveem desembolso algum de caixa, sendo baseado numa troca de ações que resultará na atribuição de 84,98% da participação acionária resultante aos acionistas de BRF e 15,02% aos acionistas da Marfrig”, informou a BRF. “A avaliação é que o negócio representa complementaridade para as duas empresas nos mercados de atuação, diversificação geográfica e de proteínas e redução de riscos.”

Essa redução dos riscos passa, principalmente, pela redefinição do quadro societário. Segundo fontes ouvidas por DINHEIRO, o receio de que as negociações pudessem enfrentar obstáculos já na largada, principalmente no que se refere à distribuição de forças dentro da composição acionária da nova empresa, começou a se dissipar. Isso porque, em reunião na terça-feira 4, o ex-presidente do conselho de administração da BRF, Abilio Diniz, 82, teria discordado dos termos iniciais da fusão e anunciado que deixaria em definitivo a empresa. A decisão de Abilio, apontado como fonte de inúmeros conflitos internos nos últimos anos, teria sido recebida como um alento pelos acionistas. “Se confirmada, a decisão seria uma saída honrosa para Abilio.

A gestão da Tarpon (fundo parceiro de Abílio na condução da BRF, e que detinha ações da empresa) foi desastrosa e deixou o empresário desacreditado no mercado”, disse uma fonte ligada à empresa. “O Abilio fora da BRF será ótimo para ele e excelente para a nova empresa.” Sob a ótica dos números, a euforia faz todo sentido. Desde 2013, quando Abilio Diniz assumiu o Conselho da BRF com forte apoio da Previ (fundo de pensão dos funcionários da Caixa e do Banco do Brasil) e da Petros (da Petrobras), o valor de mercado da empresa despencou quase à metade: de R$ 39 bilhões para R$ 20 bilhões. Além disso, sob seu comando, entre 2016 e 2017, a companhia acumulou prejuízo de R$ 1,4 bilhão.

Abilio escolheu a BRF como prioridade de negócios quando começou a vender as suas ações na empresa de sua família, o Grupo Pão de Açúcar (GPA). Ele assumiu o comando do conselho de administração da BRF em 2013, trocou a gestão da empresa, nomeou como CEO Pedro Faria, sócio da Tarpon, e prometeu tornar a BRF uma potência global. O peso das operações em halal nos países de Oriente Médio aumentou. Ao substituir no conselho de administração Nildemar Secches, homem-forte da Perdigão desde os anos 1990, Abilio tentou trazer maior agilidade, eficiência às operações e uma gestão de caráter mais financeiro. Mas demonstrou não entender muito bem o setor em que atuava, que tem uma cadeia complexa e longa. Ao reduzir os estoques de ração, esperava aumentar o fluxo de caixa. Mas, quando o preço dos insumos disparou, como o milho para as aves, o prejuízo foi maior. Ele também implementou uma política excessiva de cortes de custos, demitindo quase mil pessoas e alterando processos que causaram insatisfação e problemas operacionais numa empresa que não demonstrava estar mal administrada anteriormente.

Com esse histórico recente, à primeira vista, o casamento da Marfrig, financeiramente saudável e com maior valor de mercado, é um negócio menos vantajoso para a empresa de Marcos Molina do que para a BRF, mais endividada e com rentabilidade menor. Mas não é bem assim. Molina, que hoje é o principal acionista da Marfrig, com 35% do capital, será o terceiro principal acionista da nova empresa, com fatia de 5,5%. Ele ficará atrás apenas da Previ e da Petros e à frente do BNDES. “A concretização do negócio será uma jogada de mestre, já que ele será peça-chave na composição acionária de uma companhia muito mais robusta”, afirmou o economista e consultor Leandro Pierini, da Fundação Getulio Vargas.

Atualmente, o maior problema da BRF é o elevado índice de alavancagem (dívida líquida em relação ao Ebitda), que está em 4,6 vezes, enquanto o da Marfrig é de 2,1 vezes. Juntas, elas terão média de 3,3 vezes. “A lógica financeira parece maior que a operacional para a combinação entre as empresas”, disse Luca Cipiccia, do Goldman Sachs. “A transação pode pavimentar um caminho para uma melhoria do rating de crédito e uma redução dos gastos financeiros no futuro próximo”, acrescenta Victor Saragiotto, do Credit Suisse.

Muitos especialistas, no entanto, enxergam um jogo de ganha-ganha na união. A Marfrig é a quarta maior empresa de carnes dos Estados Unidos, mercado em que a BRF tem operação irrelevante. Já a BRF é líder no mercado halal do Oriente Médio. “A fusão geraria sinergias, reduziria riscos geopolíticos, permitiria um custo menor de capital e deve permitir ganhos para os investidores de ambas as empresas”, diz o consultor Benjamin Theurer, do banco britânico Barclays. “Combinar ativos de frango e carne podem trazer estabilidade de margens para os negócios, considerando a posição forte da BRF no mercado halal e da Marfrig nos EUA, expondo a empresa para mercados com forte demanda e permitir direcionar as operações brasileiras para

exportações.”

Esta não seria a primeira vez que as histórias das duas empresas se cruzam. A Marfrig, apesar de não operar mais fábricas em Santa Catarina, já figurou como uma marca forte no Estado. Em 2011, ela comprou plantas da Sadia e da Perdigão para cumprir as determinações do Conselho Administrativo de Defesa Econômica (Cade) impostas à BRF após a fusão das marcas. Essas e outras aquisições endividaram excessivamente a Marfrig, o que forçou a companhia a vender seus ativos da Keystone nos Estados Unidos para a Tyson Foods.

O plano de fusão foi bem recebido pelo mercado financeiro, especialmente porque traz uma perspectiva de longo prazo à empresa. Daqui a 10 dias, acabará o mandato do presidente Pedro Parente. Ele ficará à frente do conselho e será substituído pelo executivo Lorival Luz. Apesar das incertezas geradas em períodos de troca de comando, a maioria das corretoras e dos analistas de investimentos recomendou, durante toda a semana, a compra de ações das duas companhias, com potencial de valorização acima de 20%. “Benefícios potenciais do negócio incluem tirar riscos do balanço da BRF, ao mesmo tempo em que aumentam a diversificação geográfica e de proteínas”, afirmou Leandro Fontanesi, do Bradesco BBI. “Os minoritários também se beneficiar das sinergias.”

Assim como o mercado de ações, empresários do agronegócio de Santa Catarina receberam com festa o anúncio da possível fusão. Juntas, Marfrig e BRF terão mais musculatura para liquidar de vez os estragos causados pela gestão de Abilio Diniz. “Sob comando uma gestão que priorizava aumento de volume a qualquer custo, muitas normas de qualidade e controle dos processos foram negligenciados”, disse um empresário de Concórdia (SC), que fornece matérias-primas para a BRF. Essa negligência teria resultado em problemas que levaram a Polícia Federal a deflagrar as operações Carne Fraca e Trapaça. As acusações resultaram na perda de mercados importantes como o da Europa e na Ásia.

PORTEIRA ABERTA A fusão entre BRF e Marfrig Global Foods abre uma porteira para a saída do Banco Nacional de Desenvolvimento Econômico e Social (BNDES). Entre 2007 e 2012, o banco estatal, por meio de seu braço de participações, a BNDESPar, desembolsou R$ 3,6 bilhões na Marfrig, mas não conseguiu retorno positivo sobre os aportes. Se vendesse todas as ações que possui hoje, que representa 33,7% do capital, o BNDES contabilizaria uma perda de R$ 320 milhões. Agora, com a alta das ações gerada pela fusão, a venda dos papéis deve gerar um lucro significativo.

Se a fusão prosperar, o banco estatal vai se tornar sócio de uma empresa bem maior, com potencial de crescimento e ganhos de sinergias de mais de R$ 5 bilhões. Além disso, a liquidez dos papéis aumentaria sensivelmente, já que a BRF tem mais de 60% do capital na bolsa (free float), enquanto a Marfrig possui menos de 30%. Na nova empresa, pode chegar a 70%. O BNDES passaria a ter ações de uma companhia com recibos de ações na bolsa de Nova York (ADRs) de alta liquidez. Os ADRS da Marfrig, por sua vez, são menos líquidos. Hoje estão no nível 3, negociados apenas em balcão. Procuradas, a Marfrig e a BRF informaram que não fariam comentários durante o processo de negociação.

De compra em compra…

A Marfrig foi fundada em 2000 por Marcos Molina. Filho de açougueiro, ele construiu o segundo maior império de carne bovina do mundo, atrás apenas da JBS, da família Batista. As primeiras unidades estavam no Mato Grosso do Sul, São Paulo e Mato Grosso. A explosão da empresa aconteceu no fim da década passada: entre 2006 e 2010, o grupo fez mais de 40 aquisições.

Para isso, recebeu importantes aportes do braço de participações do BNDES, que investiu quase R$ 3,6 bilhões na Marfrig entre 2007 e 2012. A estratégia agressiva, no entanto, acabou causando a perda de valor das ações. O alto grau de endividamento assustou os investidores. No início de 2015, a sua alavancagem chegou a uma relação de 6,3 vezes da dívida líquida em relação ao Ebitda. A saída foi vender ativos que tinham sido comprados com a ajuda do BNDES. A americana Keystone Foods, comprada por US$ 1,26 bilhão em 2010, acabou vendida no ano passado para a também americana Tyson Foods por U$ 2,4 bilhões. Depois da venda da Keystone, que se destacava por fornecer produtos para as redes McDonald’s e Subway nos EUA, a Marfrig conseguiu baixar a sua alavancagem para 2,76 vezes. A estratégia de desinvestimentos também incluiu a europeia Moy Park.

Durante o momento de altos investimentos na virada da década, a companhia de Marcos Molina chegou a se tornar uma rival direta da BRF. Em 2009, ela comprou da Cargill a marca Seara (acima), de comidas processadas. Mas precisou vendê-la ao grupo JBS em 2013. No ano passado, anunciou a compra de 51% do frigorífico americano National Beef por US$ 969 milhões. Com esses movimentos, a Marfrig que chega hoje à negociação com a BRF é uma empresa muito mais saudável financeiramente e muito mais focada no seu negócio principal. Seu lucro líquido no primeiro trimestre deste ano foi de R$ 4,3 milhões.

De fusão em fusão…

A BRF nasceu de uma tragédia financeira. Em 2009, a empresa foi criada a partir da junção de duas tradicionais empresas de frango e comida processada: a Sadia, fundada por Attilio Fontana (foto acima), e a Perdigão, que possuía controle pulverizado, tinha o Previ como maior acionista e era comandada por Nildemar Secches. O motivo para a integração foi a crise cambial que provocou prejuízos financeiros elevados em diversos setores. A Sadia sofreu perdas de R$ 2,6 bilhões com derivativos e corria o risco de desaparecer depois de 65 anos de existência.

Poucos anos depois, Abilio Diniz comprou ações da BRF e acabou sendo eleito, em 2013, presidente do conselho de administração da empresa. O seu objetivo era torná-la uma força global. As operações de frango no Oriente Médio foram intensificadas, assim como a venda de carne suína para a China, depois que criações de porcos foram devastadas no país asiático pela peste suína africana.

Hoje, a BRF é uma das maiores exportadoras do Brasil. Mas os ganhos de sinergia e de valor de mercado prometidos desde a fusão entre Sadia e Perdigão nunca foram alcançados. Além disso, ela acabou envolvida na Operação Trapaça, que investiga fraudes em testes de salmonela. Isso levou à perda de poder de Abilio e à escolha de Pedro Parente como CEO, em junho do ano passado, para sanear a empresa e promover a venda de ativos. Em outubro, Parente indicou Lorival Luz como seu sucessor.

Nota de esclarecimento

A assessoria da Península esclarece que Abilio Diniz não se posicionou sobre a possível fusão BRF-Marfrig e que confia na condução de Pedro Parente e do management da BRF no processo.