16/03/2018 - 18:00

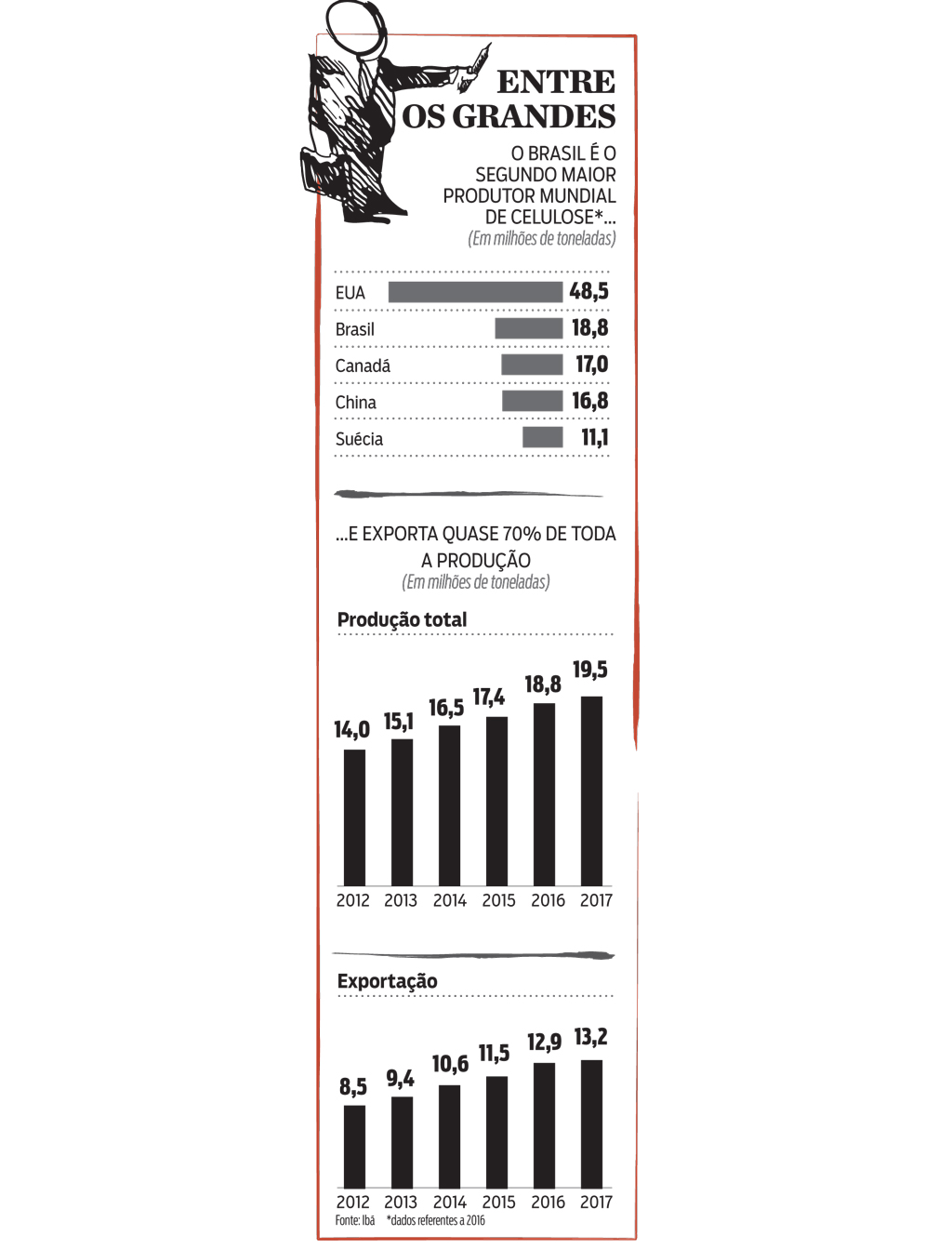

A história da competitiva indústria brasileira de celulose, a segunda maior produtora global, pode ser contada pela trajetória de três gerações da família Feffer, dona da Suzano. O patriarca Leon desembarcou no Brasil, vindo da Ucrânia, nos anos 1920 e montou uma loja no Brás, na região central de São Paulo, para revender a produção de papel de grandes empresas para lojas paulistas. Em pouco tempo, o negócio cresceu e acabou se transformando em uma fábrica no bairro do Ipiranga, que acabaria dando origem à Suzano Papel e Celulose. O seu filho, Max Feffer, violinista e amante das artes, foi um grande revolucionário do setor.

Engenheiro de formação, ele foi pioneiro no uso do eucalipto para a produção de papel, aproveitando a boa adaptação da árvore ao solo e ao clima brasileiro, para tornar o Brasil uma potência global. Com as mortes de Leon, em 1999, e de Max, de infarto, em 2001, a terceira geração da família entrou em cena. O primogênito, David Feffer, que fez cursos nas prestigiadas universidades americanas de Columbia, Harvard e Stanford, assumiu o comando. À época, em entrevista à DINHEIRO, ele explicou por que o pai se preocupava com o futuro. “Ele sempre dizia que a união faz a força. Debatendo a sucessão, meu pai acreditava que nós nos manteríamos unidos e garantiríamos a perenidade da Suzano”. David não só seguiu os ensinamentos de Max como garantiu ainda mais o futuro da companhia.

Às 23 horas da quinta-feira 15, o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) anunciou a conclusão da negociação entre a Suzano e a Fibria, a maior produtora de celulose do Brasil. Com uma proposta de R$ 52,50 por ação, algo em torno de R$ 35 bilhões, a Suzano adquiriu o controle da Fibria e criou uma empresa líder mundial no mercado de celulose de fibra longa, produzida por meio do eucalipto, que corresponde ao mercado de maior rentabilidade do setor no mundo. “Essa foi uma grande transação”, disse à DINHEIRO Paulo Rabello de Castro, presidente do BNDES. “Boa e valiosa em todos os sentidos.” Combinados, o valor de mercado das companhias é superior a R$ 70 bilhões e o faturamento conjunto anual ultrapassa os R$ 22 bilhões.

A nova Suzano será a 5a maior empresa não-financeira do Brasil, com capacidade de produzir 11,8 milhões de toneladas de celulose por ano (incluindo a parte feita pela Klabin e comercializada pela Fibria) e 1,3 milhão de tonelada de papel. Segundo a empresa, os ganhos de sinergia são estimados entre R$ 8 bilhões e R$ 10 bilhões. O banco Credit Suisse, por sua vez, projeta R$ 12 bilhões. “O Brasil deve ficar orgulhoso pelo nível de competitividade que a nova empresa terá”, afirmou à DINHEIRO Walter Schalka, diretor-presidente da empresa compradora. “Para a Suzano, é uma aquisição estratégica, que resulta numa empresa maior e melhor preparada para competir no exterior.” (leia a entrevista ao final da reportagem).

O trajeto empreendido até o fechamento do negócio foi longo. Durante anos, a união era comentada abertamente por executivos de ambas as empresas como um desfecho provável. Isso ficou ainda mais claro após a Eldorado Celulose, a terceira maior do setor no País, ter 49% do seu capital vendido pelo grupo J&F à holandesa Paper Excellence, controlada pela família indonésia Wijaya, no ano passado, por R$ 15 bilhões. O entrave para unir Suzano e Fibria era apenas o formato do negócio. As famílias controladoras, os Ermírio de Moraes, do grupo Votorantim, donos da maior fatia da Fibria, e os Feffer não tinham interesse de dividir as decisões. A melhor opção seria deixar o negócio com os Feffer, que são mais identificados com o setor – ao contrário dos Ermírio de Moraes que estão em negócios mais diversificados, como o cimenteiro, a mineração e a energia.

Mas, nos últimos dias, o negócio dado como certo chegou a correr riscos. A Fibria interessava também a empresas internacionais como a April Asia, a chilena CMPC e a finlandesa UPM. Mas foi a asiática Paper Excellence (PE), que comprou participação na Eldorado, que agitou a negociação. Conforme antecipado pela coluna MOEDA FORTE, de Carlos Sambrana, o anúncio do negócio entre Suzano e Fibria estava preparado para ser feito após o fechamento do mercado, na segunda-feira 12, quando uma oferta hostil da PE, na manhã do mesmo dia, embaralhou as cartas, obrigando a Fibria a voltar alguns passos. A companhia, segundo fontes próximas da negociação, oferecia R$ 67 por ação da Fibria, que seria avaliada em US$ 11,4 bilhões.

A empresa controlada pelos asiáticos também se comprometia a fechar a transação em até doze meses, tempo suficiente para a avaliação do negócio pelos órgãos de defesa da concorrência nos países em que atua. Outros detalhes que pareciam jogar a favor da PE era o fato de não pedir due dilligence e garantir uma recompensa de R$ 4 bilhões, que seria paga aos controladores da Fibria caso o negócio não fosse aprovado. Os asiáticos ainda tentaram uma última cartada na noite de quarta-feira, quando os seus negociadores, que incluía o banco BTG como assessor financeiro, subiram a proposta pela Fibria para R$ 71,50 por ação. A tentativa era a de estimular o que os controladores da Suzano pretendiam evitar: uma guerra de preços. “Não é o estilo da família Ermírio de Moraes fazer um leilão público pela Fibria e jogar fora décadas de bom relacionamento com os Feffer”, afirma Daniel Domeneghetti, CEO da consultoria DOM Strategy Partners.

Pesou a favor da Suzano a sua proximidade com a gestão da Fibria. “Foi uma negociação densa e longa, mas correta. Todos foram sábios e resilientes para alcançar esse resultado”, diz Schalka. “O BNDES demonstrou qualidade e persistência para ter uma transação equilibrada para todos. Foram dias e semanas de trabalho intenso, que concluímos de forma muito positiva para Suzano, BNDES e Fibria.” Em comparação, a segurança da transação com a Paper Excellence e as suas garantias pareciam mais nebulosas. A PE é uma companhia de capital fechado, baseada na Holanda, mas com operações no Canadá e na França. Trata-se de uma das empresas da família indonésia Widjaya, que é dona também da Asian Pulp and Paper (APP), mais conhecida no mercado internacional.

Ambas as empresas atuam na China, o grande consumidor do setor e de imenso potencial de expansão. Ela também poderia contar com o apoio do governo chinês e dos seus bancos para completar o acordo, numa clara estratégia de conectar o maior mercado consumidor de celulose com os grandes produtores. Mas os negociadores não ficaram tentados. “A proposta da Suzano era a única que, de fato, tínhamos na mesa”, diz Eliane Lustosa, diretora de mercado de capitais do BNDES. “A outra foi apenas uma manifestação de intenção, sem nenhuma comprovação de crédito.”

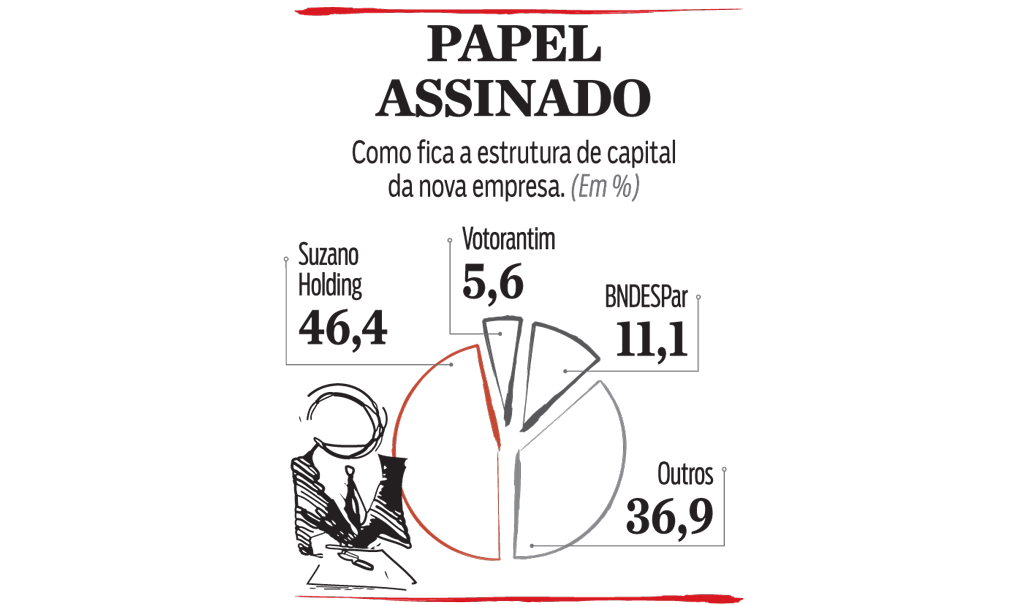

O BNDES também tinha em mãos um pedaço essencial desse quebra-cabeça. Dono, por meio do BNDESPar, de 29% da Fibria e de 6,9% da Suzano, ele intermediou as negociações. O banco chegou a pedir para a Paper Excellence as garantias de financiamento, que teria com bancos chineses, algo que a empresa prometia entregar em alguns dias. Mas os vendedores não quiseram esperar. Afinal, a proposta hostil foi feita ao BNDES e não previa uma alternativa para os Ermírio de Moraes. O grupo Votorantim preferiu manter uma participação menor numa nova companhia, de 5,6%. O BNDES fica com 11,1% da nova Suzano. Já o grupo Suzano ficará com 46,4% da nova empresa (veja quadro “Papel assinado”).

Participações menores facilitam a venda futura das ações, algo que ajuda a compreender o fato de a menor proposta ter sido aceita. O BNDES vai receber R$ 8,45 bilhões mais 74 milhões de ações da Suzano pelo negócio, no maior retorno de um investimento da história do banco de fomento. A aquisição ainda precisará ser aprovada pelo Conselho Administrativo de Defesa Econômica (Cade). “Assim como no caso da tentativa de fusão entre as empresas de educação Kroton e da Estácio, o negócio pode ser abençoado e depois acabar sendo travado pelo órgão de concorrência”, diz um analista dos setor, que preferiu não se identificar.

Do fundo do poço ao topo

É fácil explicar por que a Suzano queria tanto fechar o negócio. Primeiro, são raras as chances de quando, num mercado, a segunda colocada tem a possibilidade de comprar a primeira. Se perdesse a Fibria, a empresa da família Feffer acabaria ficando numa posição muito frágil. Estaria pressionada, de um lado, pela união que a PE faria entre Fibria e Eldorado, e, de outro, pela Klabin, uma competidora do setor de papel, que recuperou os bons resultados nos últimos anos. “O Brasil tem o melhor custo de produção de celulose do mundo, e a Suzano poderia deixar isso para o concorrente, o que teria impacto no futuro”, afirma Pedro Galdi, analista da corretora Mirae Asset Wealth. A PE também teria muito mais força nas negociações com o mercado consumidor chinês, pela proximidade de seus controladores com o país asiático. “Para a Suzano, era fechar ou fechar o negócio. Ela não tinha outras opções”, diz Domeneghetti, da consultoria DOM.

A fusão pode fortalecer a presença do Brasil no mercado internacional. Em 2017, de forma consolidada, o setor de papel e celulose vendeu ao exterior US$ 8,9 bilhões, o equivalente a 4,8% das exportações brasileiras. A Fibria e a Suzano foram responsáveis por R$ 18 bilhões, sendo que 34% da produção foram direcionados à Ásia. “O País já é referência mundial na produção de celulose e a Fibria e a Suzano são reconhecidas por terem as suas áreas de plantio certificadas e contemplarem a sustentabilidade em todos os seus processos”, diz Aline Tristão, diretora executiva da FSC Brasil, o conselho brasileiro de manejo florestal. Atualmente, o País exporta 19,5 milhões de toneladas de celulose, segundo dados da Indústria Brasileiras de Árvores (Ibá), a associação dos produtores de papel e celulose.

A Fibria nasceu, em 2009, quando a Aracruz e a VCP, do grupo Votorantim, se uniram para criar uma gigante global de papel e celulose. Mas teve de lidar com os efeitos da crise financeira de 2008, que impuseram uma perda de US$ 2,1 bilhões em derivativos para a Aracruz. A Fibria, portanto, foi criada com um passivo colossal, no meio de uma crise mundial, com a missão de lidar com os credores e integrar duas culturas empresariais diferentes. Nos tempos mais difíceis, a dívida líquida representava quase 10 vezes a geração de caixa medida pelo Ebitda.

“Eu usava snorkel para respirar porque a água já havia subido”, disse Marcelo Castelli, presidente da Fibria, em entrevista à DINHEIRO, em 2016. “A nossa preocupação era a de que a gente trabalhava e, por fatores externos, algo nos fazia voltar. Era a sensação de enxugar gelo.” O que fazia Castelli acreditar no projeto era a economia que seria gerada a partir de sinergias envolvidas, da ordem de R$ 4,5 bilhões. Esse tipo de história de superação empresarial geralmente é retratada como um ato heroico de um executivo que, contra todos os prognósticos, conseguiu reverter um cenário de terra arrasada.

Castelli, porém, nunca escondeu as dificuldades e as noites mal dormidas no processo de renascimento da empresa. “Antes de dormir, eu pensava, ‘poxa vida, o trimestre vai fechar, o que vai acontecer?’.” Ele também relembrou o esforço que, ao lado de seus executivos, fazia para não transparecer o cansaço, o estresse e o desânimo. “Quase não tínhamos o direito de sermos seres humanos, porque aí o barco afundava. Então havia um trabalho de automotivação e de motivação da equipe.” Quando desabava, diz o executivo, fazia isso em casa, sozinho.

Nesse processo de resgate da Fibria, ele teve de demitir muita gente, muitos dos quais seus amigos, pois Castelli havia trabalhado tanto na Aracruz como na VCP. “Mas tive de ser racional, pragmático, e fazer o que precisava ser feito. É a vida como ela é, e não é fácil para ninguém.” No começo, ele admite, com muita sinceridade, não conseguiu cuidar das pessoas, integrar as culturas, porque precisava salvar a companhia. E, junto com o time que acreditou no projeto, depois de varar muitas madrugadas, salvou a companhia – uma missão que poderia estar nas salas de aula dos cursos de gestão. Agora, a família Feffer precisa fazer valer os benefícios da transação e da consolidação que promove no setor.

“Foram dias e semanas de trabalho intenso”

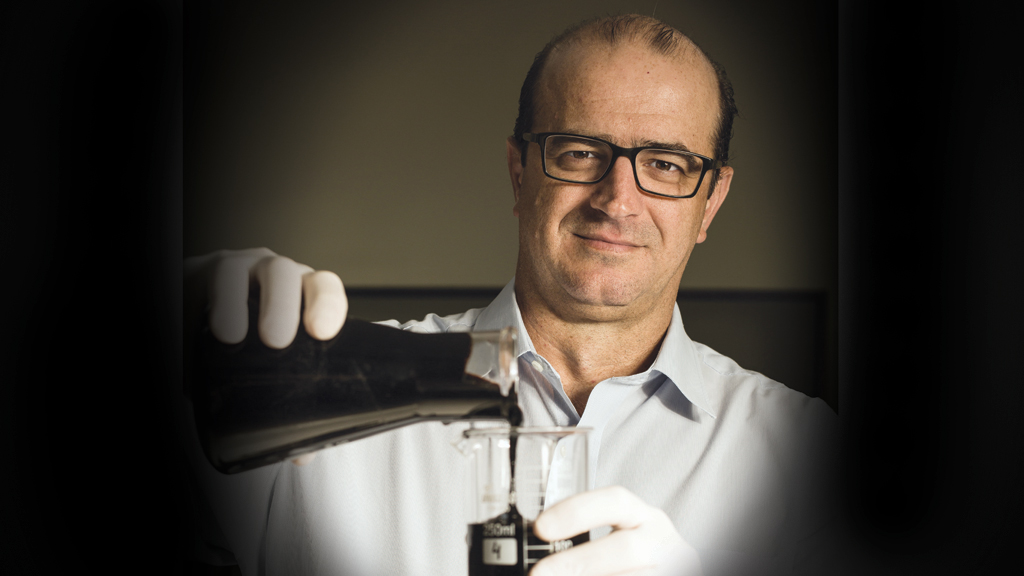

O diretor-presidente da Suzano, Walter Schalka, falou com a DINHEIRO:

Como o sr. avalia a aquisição da Fibria?

Foi um bom negócio para todos os acionistas. O Brasil deve ficar orgulhoso pelo nível de competitividade que a nova empresa terá. Para a Suzano, é uma aquisição estratégica, que resulta em uma empresa maior e melhor preparada para competir no exterior

Quanto tempo demorou para fechar o acordo?

Foi uma negociação densa e longa, mas correta. Todos foram sábios e resilientes para alcançar esse resultado. O BNDES demonstrou qualidade e persistência para ter uma transação equilibrada para todos. Foram dias e semanas de trabalho intenso, que concluímos de forma muito positiva para Suzano, BNDES e Fibria.

Surge um campeão nacional sem o apoio do BNDES?

Estamos criando valor para o País, sem a interferência do BNDES. O banco ficou totalmente de fora. A negociação foi entre os controladores de Suzano e Fibria, com 100% de capital privado. O BNDES não entra com dinheiro. Ao contrário, ele está recebendo.

Quais são os próximos passos?

A operação não se conclui imediatamente. Precisa da aprovação do Conselho e de uma oferta de ADRs, em Nova York, além da aprovação dos órgãos reguladores. Isso leva um certo tempo. Uma transação como essa demora de 8 a 10 meses para acontecer. Enquanto isso, as empresas continuarão separadas.

Como ficará a direção da companhia?

O Conselho de Administração vai decidir. Mas já discutimos que o critério, para toda a empresa e posição, é a meritocracia.

Ter trabalhado com a família Ermírio de Moraes ajudou na negociação?

Conheço a família e tenho respeito por ela. Trabalhamos um tempo juntos e foi um período muito positivo. Mas nenhum deles participou da negociação, que foi tocada diretamente pelo diretor-executivo da Votorantim, João Miranda. Ele foi fundamental para todo esse processo.

Colaboração de Luana Meneghetti, Machado da Costa, Moacir Drska e Rodrigo Loureiro